憧れの住まいを手にし新築物件であればお引っ越しの準備、中古住宅をご購入された方はこれからリノベーション(打ち合わせや施工)など多忙な日々を過ごされているのではないでしょうか。

今回は不動産を取得されてから数か月後に届く不動産取得税に関して、不動産取得後もご自宅の保険や家財など出費が嵩張るケースが後を絶たず補助金や助成金等隈なく調べてもやや難解な記述が多く本当は使える制度なのに諦めてしまう方も多い傾向にあります。先ずは一番最初に税金として発生する不動産取得税に関してカジュアルに解説していきます。

1.不動産取得税とは?

先ず不動産取得税とは、その名の通り不動産を取得した後一度だけ支払う税金です。今後支払っていく固定資産税の税率を引き下げ緩和するよう道府県税としてできた制度です。不動産取得税は国税ではなく取得した不動産の都道府県税事務所が管轄です。

取得した土地と建物それぞれに課税され、不動産投資用途でマンションやアパートなど取得した際も発生致します。因みに相続による不動産取得は非課税となります。

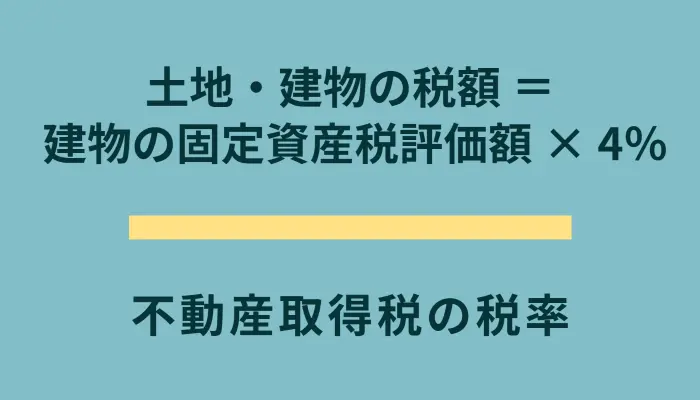

上記の通り不動産取得税は土地・建物の税額 = 建物の固定資産税評価額 × 4%ですが2024(令和6)年3月31日までに取得した不動産に関しては、3%の軽減税率が適用されます。いきなり建物の固定資産税評価額って何?って思われた方多いのではないでしょうか。

建物の固定資産税評価額とは、固定資産税を算出する際の基準の評価額でございます。自宅の固定資産税評価額をお調べになりたい方は不動産取得された際に重要事項説明書を頂いた際に土地・家屋公課証明書が同封されておりますのですぐ確認出来ます。

不動産取得税の申告は必ずしないといけないのか?

- ・不動産の登記情報は各都道府県税事務所が把握している為申告しなくても課税される。

- ・無申告の場合不動産取得税の軽減措置が適用されていない金額を課税されるケースが多い。

- ・納付期限が定められており期限内であれば減額措置や納税猶予の手続きができる場合がある。

2.不動産取得税の軽減措置とは?

不動産取得税の軽減措置とは住宅の取得を容易にするための優遇措置と言われており取得する不動産が要件を満たしていれば、不動産取得税を軽減することが出来ます。又土地を取得したのちその土地の上に軽減対象となる住宅を建てる予定の場合などには、不動産取得税の徴収を猶予や還付する制度があります。

不動産取得税の軽減措置は新築住宅・中古住宅・土地に対してそれぞれ条件があり税金の算出方法定められており次項より解説していきます。尚本記事では平成20年4月1日から令和6年3月31日までに不動産を取得した際のの軽減措置についてまとめております。令和6年3月31日以降は軽減措置や各種条件等変更する可能性があるのでご注意ください。

3.物件区別で軽減内容が変わる

新築・中古戸建・土地それぞれ軽減措置が適用される条件をまとめてみました、下記よりご覧ください。

新築戸建

- 課税床面積が50㎡以上240㎡以下

- 居住用かつ住宅全般に適用(自宅・セカンドハウス・賃貸物件)

上記の要件を満たせば次に控除額に関して。要件を満たす次は計算方法に関して、軽減措置が取られた新築物件の不動産取得税の計算式は以下の通り。

不動産取得税=(固定資産評価額-1,200万円)×3%

固定資産税評価額から1,200万円の控除が受けられ長期優良住宅に該当している場合は1,300万円の控除が受けられます。しかしながら控除を受けられても実際はいくら支払うのかというと・・・・4000万円の評価額だったとして仮定すると(固定資産税評価額:4000万円)×4%=120万円、軽減措置なしの場合は不動産取得税は120万円。軽減措置有りの場合は(固定資産税評価額:4000-1200)×3%=84万円と36万円安くなる結果に。因みに固定資産税評価額が1200万円以下の場合は不動産取得税が免除されます。

軽減措置を受けれる要件を満たしている場合は、確実に受けられるよう申告したいところです。

- ・不動産取得税=(固定資産評価額-1,200万円)×3%

- ・新築物件である必要が有り、建物の延べ床面積が50㎡以上かつ240㎡以内であること

中古戸建

次に軽減措置を受けられる要件を見てみましょう、物件自体の築年数が重要であり旧耐震基準の物件昭和57年(1981年)以前の物件だと新耐震基準の要項に従い耐震補強等を行う必要があります。築年数以外の項目は新築同様でございます。

- 課税床面積が50㎡以上240㎡以下

- 居住用かつ住宅全般に適用(自宅・セカンドハウス・賃貸物件)

上記の項目+下記条件一つに該当する

- 1982年1月1日以降に建築された住宅であること(固定資産課税台帳に記載の新築の項目を確認)

- 1981年12月31日以前に建築された場合、新耐震基準に適合している住宅若しくは既存住宅売買瑕疵保険への加入が証明できる住宅

- 新耐震基準に適合不可の住宅の場合、入居までに新耐震基準を満たす改修を実施する住宅

1981年12月31日以前となると旧耐震基準の為軽減措置を受けられたい場合は耐震補強工事が必須となります、次回記事として挙げますが住宅ローン減税にも大きくかかわって来る為リノベーションを行う際は耐震補強工事を行うことをお勧めしております。要約すると新築の要件+住宅の構造が大丈夫なのか?といった条件が付きますが長い目で見ると軽減措置+各種補助金(高断熱改修など)+住宅ローン減税といった恩恵も受けられる為10-15年程居住される予定が有る方は念頭に置き改修プランを建てましょう。次は中古住宅の場合の固定資産税評価額からの控除に関しては下記の通り。

| 新築年月日 | 控除額(福岡県) |

|---|---|

| 昭和57年1月1日-昭和60年6月30日 | 420万円 |

| 昭和60年7月1日-平成元年3月31日 | 450万円 |

| 平成元年4月1日-平成9年3月31日 | 1000万円 |

| 平成9年4月1日以降 | 1200万円 |

上記の表を元に計算式を整理すると・・・・・

中古住宅の不動産取得税=不動産取得税=【固定資産評価額-(420万円~1,200万円)】× 税率

※控除額は都道府県によって若干異なる為お住まいの中古住宅(戸建・マンション)の控除とお調べ頂き参照頂ければと思います。

- 不動産取得税=【固定資産評価額-(100万円~1,200万円)】× 税率

- 居住用であり建物の延べ床面積が50㎡以上かつ240㎡以内

- 昭和57年以降に新築された住宅であること新耐震基準を満たすものであること

- 旧耐震基準の物件であれば居住前に新耐震基準を満たす必要が有る。

土地

中古住宅の土地にかかる不動産取得税の減税措置の条件は下記の通りです。

- 宅地の上の住宅の床延べ面積が50㎡から240㎡である

- 建てられた住宅が、建物の軽減措置の条件を満たしている

- 先に土地を取得した場合、3年以内に建物を取得する必要がある

- 建物の取得を先行している場合、取得した施主が1年以内に土地を取得する必要が有る

新築同様2024年3月31日までに取得した場合は、固定資産税の評価額が2分の1になります。さらに、中古住宅を建てた土地の不動産取得税の控除額は下記の2種類のうち、控除金額が多い額を適用されます。

土地の不動産取得税の計算方法は、家屋より分かりにくいと言われております。軽減措置を受けた場合の不動産取得税は以下の通りです。

- 【A】45,000円

- 【B】(土地1m2あたりの固定資産税評価額×2分の1)×(課税床面積×2)×3%

土地の不動産取得税の計算式は上記AとBが計算式になるのですがはいずれか高い方が適用されます。

土地に関しては稀に土地と上物の名義が違う、いずれか取得する際にラグがあるなど様々な例があります。賃貸に出している、今後相続するなどまた各種条件が異なる場合も有る為、ご不明な場合は各自治体にてご確認をお願いいたします。

- A:45,000円orB:(土地1m2あたりの固定資産税評価額×2分の1)×(課税床面積×2)×3%いずれか高い方

- 宅地の上の住宅の床延べ面積が50㎡から240㎡である

- 建てられた住宅が、建物の軽減措置の条件を満たしている

- 土地を取得した後に新築建物を建てる場合は、土地取得後3年以内

4.不動産取得税の申告の流れ

冒頭でも解説致しましたが不動産取得後、県税事務所に不動産取得税の申請をしなければなりません。しかしながら申告しなくとも県税事務所から納付書が送られてくるケースもありますが申告をしなかった場合、減税措置が適用されていない状態の金額になってしまう可能性があります。そもそもどういった流れで申告していくのか解説致します。

県税事務所に申告

申告方法については、住宅を取得したのち「不動産取得税申告書」や「不動産の取得申告書」を都道府県税事務所に提出します。そして不動産取得税の申告書は税事務所窓口で受け取るか、各自治体のwebサイトにてダウンロードして頂き記載し申告といった流れです。

前述した軽減措置対象の不動産の場合は併せて申告を行います。都道府県によって期限の違いはありますが、住宅などの不動産を取得した場合、約60日の間に申告をすると不動産取得税の減税措置を受けることができます。申告を行ったあと納付書が届き、納税を行います。決済方法は、管轄の税務事務所や金融機関の窓口、コンビニエンスストア、クレジッドカード払いなど各種ございます。

軽減措置に必要な書類

軽減措置の申告時必要な書類は下記よりご確認ください。

- 不動産取得税申告書

- 売買契約書

- 不動産取得税課税基準の特例適用申告書

- 不動産取得税減額適用申請書(土地・建物)

- 登記事項証明書

- 耐震基準を証明する書類(耐震補強を行った際)

※昭和56年以前に建てられた住宅に関しては耐震補強を行った証明が必要になりますので依頼した施工業者さまや、建築士等にご確認頂く必要があります。

もし申告を忘れてしまったら?

仮に不動産取得税の申請を忘れていたら不都合が生じるのでしょうか。減額措置に関しては基本申請しなければ減税措置を受けることができません。しかし減税措置の申請手続きを忘れて、減税されずに全額不動産取得税を支払い終えた後でも、減税措置の申請は可能です。

不動産を取得した日から5年以内に申告すれば差額分の還付を受けることができますが、そもそも条件等満たしているかも含めて都道府県税事務所にお問合せ頂き確認を取ると良いでしょう。手続きが遅れたとしても場合によっては猶予期間を設けて頂ける例もあるので万が一忘れた際は、一旦県税事務所へご確認下さい。

5.まとめ

如何でしたでしょうか、とても聞きなれない用語が沢山あり分かりづらい点が多々あるとは思いますが不動産取得後一度だけ支払う不動産取得税に関して解説致しました。少しカジュアルに下記よりまとめてみました。

- 新築住宅・注文住宅は2024年3月31日までに取得した場合税率は3%で、不動産評価額から1,200万円(長期優良住宅は1,300万円)を控除できる

- 中古住宅の場合築年数と評価額によって420万円~1200万円(福岡県の場合)控除できる。

- 土地の軽減措置は【A】45,000円or【B】1㎡あたりの固定資産税評価額×2分の1)×(課税床面積×2)×3%いずれか高い方。

- もし申告を忘れても猶予期間を設けたり、支払いを終えていた場合差額金を還付されるケースもある。

新築や注文住宅の場合都道府県によっては減税措置を自動的に行っているといったケースや、耐震補強を行って減税措置をする際建築士の方が申告を行っているケースもありますが不動産を取得する前後にどういったご状況なのか不動産の仲介会社・建築会社にてご確認頂くとスムーズかと思います。分かりづらい不動産に関しての税きや補助金に関して知識を深めて資金計画を立てていきましょう。